مطالعه صندوق های بازنشستگی در اقتصاد ایران در این مقاله نشان می دهد که در حال حاضر این صندوق ها بنا به دلیل مختلف با کسری و شکاف نقدینگی مواجه هستند که در کوتاه مدت سررزیر آن با فشار بر منابع دولت در بودجه ظاهر شده است

در بیشتر کشورهای جهان صندوق های بازنشستگی از مهمترین واسطه های مالی محسوب شده و به دلیل ویژگی خاص منابعشان که مهمترین آن افق بلندمدت جمع آوری منابع و البته تعهدات مربوطه در قالب پرداخت مستمری است، تفاوت هایی با سایر واسطه ها دارند. همین امر سبب شده است که منابع عظیم این صندوق ها در بیشتر حوزه های مالی و سرمایه گذاری از بازار سهام و مستغلات گرفته تا شرکت های بیمه و بانک ها گسترده باشد و بالتبع هرچالشی در زمینه منابع و مصارف آنها به صورت عاملی برای ریسک سیستماتیک ظاهر شده و خطر بی ثباتی مالی در کل نظام مالی را افزایش دهد.

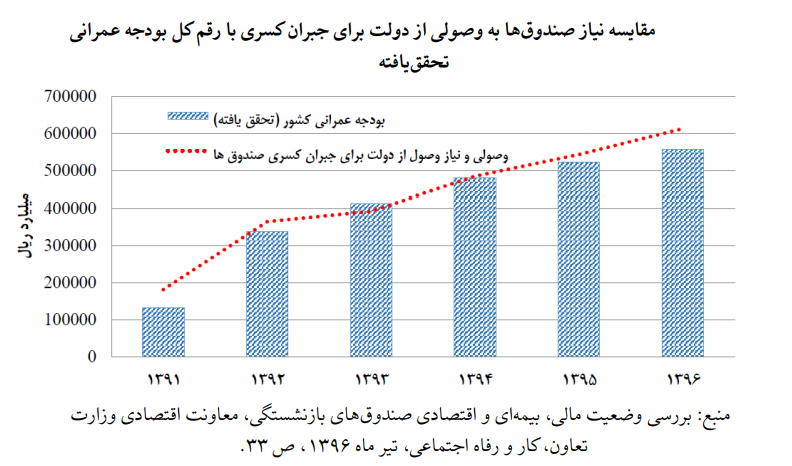

پژوهشکده پولی و بانکی در گزارشی به «نقش و اثرگذاری صندوق های بازنشستگی در ثبات مالی اقتصاد ایران» پرداخته است. مطالعه صندوق های بازنشستگی در اقتصاد ایران در این مقاله نشان می دهد که در حال حاضر این صندوق ها بنا به دلیل مختلف با کسری و شکاف نقدینگی مواجه هستند که در کوتاه مدت سررزیر آن با فشار بر منابع دولت در بودجه ظاهر شده است ولی در میان مدت با توجه به درهم تنیدگی شدید این صندوق ها با سایر اجزای سیستم مالی از بازارهای مختلف مالی گرفته تا واسطه های مالی، سررزیر این مشکلات در زمینه ثبات مالی مشاهده شده و مشکلات این صندوق ها می تواند به عنوان عامل ریسک سیستماتیک برای ثبات مالی عمل کند. به عنوان راه حلی برای این ریسک، پیشنهاد می شود دو نهاد ناظر در سطح خرد و کلان برای صندوق های بازنشستگی به وجود آید که در سطح خرد «شورای عالی بیمه» می تواند شروع به کار کند و در سطح کلان با تعریف یک نهاد بالادستی برای این شورا و شوراهای عالی پول و اعتبار، بورس و معماری و شهرسازی، «شورای عالی سیاستگذاری احتیاطی» پا به عرصه وجود بگذارد که مسئول نظارت کلان بر تقریبا تمام اجزای سیستم مالی از جمله صندوق های بازنشستگی باشد و با نظارت بر کارکرد این اجزا بتواند از به خطر افتادن ثبات مالی جلوگیری کند.

*وضعیت صندوق های بازنشستگی کشور چگونه است؟

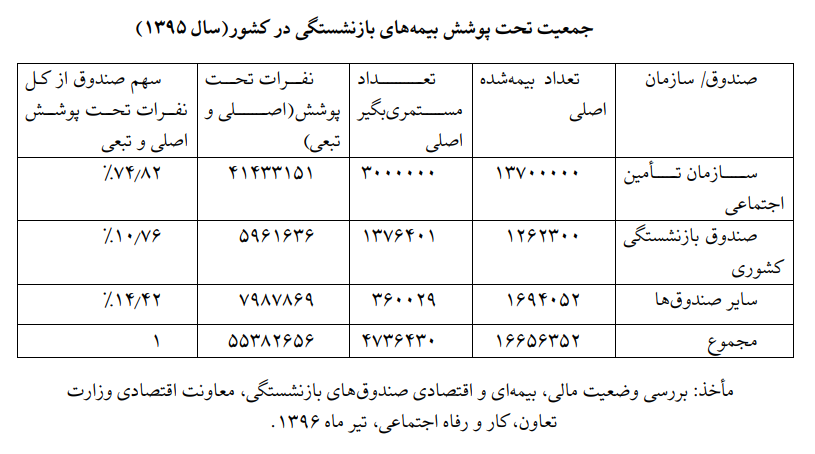

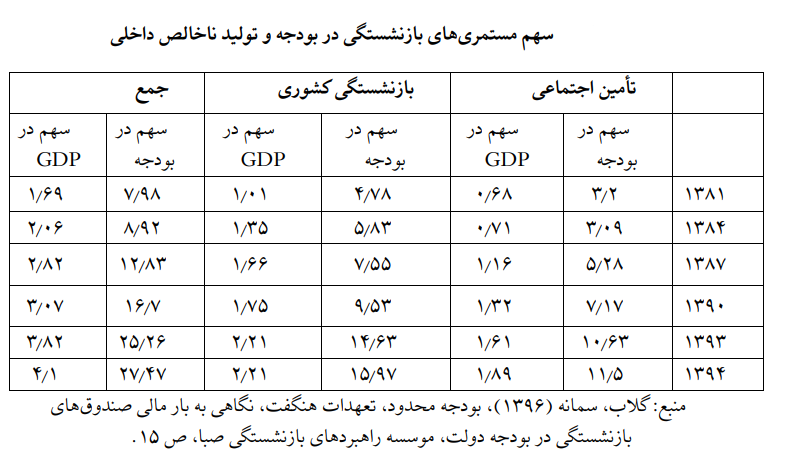

طبق گزارش پژوهشکده پولی و بانکی، در چند سال گذشته از صندوق های بازنشستگی به عنوان یکی از تهدیدهای آینده اقتصادی ایران یاد می شود. با بررسی نظام بازنشستگی کشور مشاهده می شود که در حال حاضر 4 صندوق بزرگ و حدود 14 صندوق نسبتا کوچک در نظام بازنشستگی کشور فعال هستند که در این بین سازمان تامین اجتماعی با نزدیک به 14 میلیون نفر بیمه شده اصلی و 3 میلیون نفر مستمری بگیر اصلی بزرگترین صندوق بازنشستگی کشور در سال 95 بوده و صندوق بازنشستگی کشوری با بیش از یک میلیون و 200 هزار نفر بیمه شده اصلی و بیش از یک میلیون و 300 هزار نفر مستمری بگیر اصلی قدیمی ترین صندوق به شمار می رود که در حال حاضر تعداد مستمری بگیران آن از تعداد کسورپردازان آن پیشی گرفته است.

طبق این گزارش، یکی از شاخص های مهمی که برای ارزیابی وضعیت مالی و نیز چشم انداز کوتاه مدت و میان مدت صندوق های بازنشستگی مورد توجه قرار می گیرد، نسبت یا ضریب پشتیبانی است. ضریب پشتیبانی نسبت تعداد افرادی که حق بیمه می پردازند به تعداد افرادی است که از تامین اجتماعی یا سایر صندوق ها مستمری می گیرند. نکته هشداردهنده این است که در حال حاضر سازمان تامین اجتماعی با نسبت پشتیانی حدود 4.5 و صندوق بازنشستگی کشوری با نسبت پشتیبانی کمتر از یک از نظر نقدینگی در کوتاه مدت دچار مشکل هستند. این نسبت در بین سایر صندوق های بازنشستگی همچون صندوق بازنشستگی فولاد، صنعت نفت، بانک ها، صدا و سیما و ... که از جمله صندوق های بازنشستگی صنفی هستند نیز چندان بهتر نبوده و حول و حوش عدد یک است. این در حالی که براساس تجربیات بین المللی یک صندوق بازنشستگی پایدار دارای نسبت پشتیبانی حداقل 3 و در صورت مطلوب بین 6 تا 7 است. در حال حاضر با توجه به حق بیمه پرداختی، نسبت پشتیبانی باید بالاتر از 6 باشد تا بتوان نقدینگی لازم برای جوابگویی به مستمری بگیران را فراهم کرد.

طبق این گزارش به نظر می رسد با تغییرات هرم جمعیتی کشور و گذر جمعیت به سمت میانسالی و سالمندی، افزایش امید به زندگی و نیز طرح های بازنشستگی پیش از موعد که به ویژه از سال 89 به بعد اجرا شده و دوره پرداخت حق بیمه را کاهش و در مقابل دوره دریافت مستمری را افزایش داده، امید چندانی به بهبود و افزایش نسبت پشتیبانی در سال های آینده وجود ندارد. علاوه بر این، محدود شدن ورود افراد به این صندوق ها بنا به برخی دلایل اقتصاد کلان نظیر بیکاری، اشتغال ناقص و تن ندادن به طرح های بیمه ای از سوی برخی از کارفرمایان و شاغلان به شدت معضل افزوده است.

شاخص دیگری که نشان دهنده وضعیت صندوق های بازنشستگی است، شاخص نسبت ارزش ذخایر و دارایی ها به مصارف سالانه است که بررسی ها نشان می دهد در سازمان تامین اجتماعی ارزش ذخایر تنها پاسخگوی تامین هزینه ها برای چهارسال است و متوسط نسبت درآمدهای نقدی به کل منابع سازمان طی سال های 90-95 حدود 28 درصد است. بررسی نسبت مصارف به درآمد های نقدی نیز گویای این حقیقت است که میزان مصارف با درآمدهای نقدی تقریبا در سال 92 به نطقه سر به سر خود رسیده و از سال 92 به بعد درآمد های نقدی تنها پاسخگوی بخشی از مصارف سازمان بوده است. همچنین نسبت منابع به مصارف صندوق بازنشستگی کشوری نیز نشان می دهد که این نسبت در سال 83 حدود70 درصد بوده است، بدین معنا که در سال 83 صندوق توان پرداخت 70 درصد از تعهدات خود را با استفاده از کسور دریافتی در همان سال داشته است. این در حالی است که این نسبت در سال 93 به حدود 26 درصد کاهش یافته است و پس از آن سال همچنان به سیر نزولی خود ادامه داده است. به جز معدود صندوق های جوان همچون صندوق روستاییان و عشایر، صندوق های بازنشستگی صنفی نیز وضعیت چندان بهترین نداشته و برخی از آنها همچون صندوق بازنشستگی فولاد برای تامین هزینه مستمری بازنشستگان عملا به طور کامل متکی به منابع دولتی هستند.

این گزارش می نویسد: «خلاصه بحث این که بحران و چالش وجود دارد، علاوه بر دورنمای مبهم آینده، این چالش در حال حاضر از نوع کوتاه مدت و میان مدت است و نمی توان حل آن را به آینده موکول کرد و این که نوع چالش به گونه ای است که نمی توان آن را بدون شناخت کافی و برنامه ریزی حساب شده گام به گام حل کرد. در مورد مخاطراتی که کسری بودجه شدید و احتمالا ورشکستی صندوق های بازنشستگی می توانند برای کشور ایجاد کنند دامنه وسیعی از حوادث از افت رفاه اجتماعی و ناآرامی های مرتبط گرفته تا فشار بر بودجه عمرانی و جاری دولت و از آن طریق وارد شدن اقتصاد به رکود ذکر می شود ولی به نظر می رسد آنچه در میان مدت مشکل معنی داری خواهد بود بی ثباتی مالی ناشی از کارکرد نامناسب این صندوق ها است که در این مقاله به خطری که می تواند از ناحیه این صندوق ها برای ثبات مالی اقتصاد به وجود آید و ارائه راه حلی برای این معضل پرداخته می شود.»